15 de noviembre 2018 | 5:00 am

En las últimas semanas la volatilidad ha sido una constante en los mercados financieros del mundo, sin embargo, esto puede ser aprovechado por los inversionistas para generar rendimientos.

El S&P/BMV IPC, el principal índice de la Bolsa Mexicana de Valores, ha presentado movimientos superiores al 1%, tanto al alza como a la baja, en siete de las últimas nueve jornadas.

Una forma de aprovechar los movimientos abruptos es con Fondos Cotizados en Bolsa (ETFs) apalancados. Un ETF apalancado sirve para replicar el rendimiento de un activo, lo cual aumenta la rentabilidad.

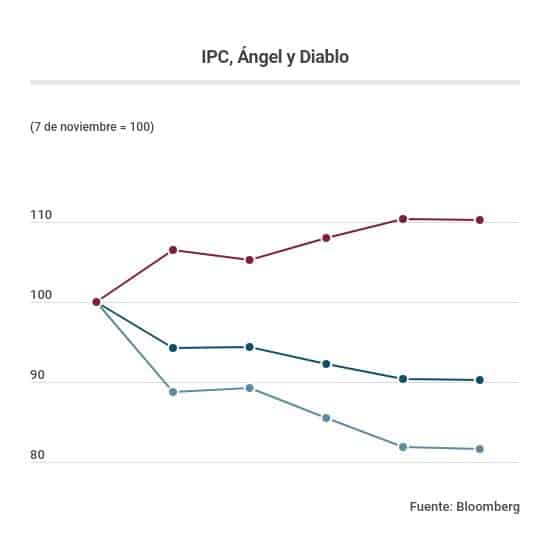

En México existen instrumentos como Ángel y Diablo. El primero es un ETF apalancado que replica dos a uno el movimiento (positivo o negativo) del IPC. El segundo es un ETF inverso; cuando el IPC cae, el Diablo tiene un rendimiento positivo.

“Este tipo de instrumentos se utilizan estratégicamente para aprovechar las alzas y las bajas del mercado, pero debemos reconocer que los instrumentos apalancados son preferidos por los inversionistas con un perfil más agresivo”, dijo Juan Francisco Caudillo, analista de Grupo Financiero Monex, en un análisis.

Del 7 de noviembre a la fecha, el IPC ha cedido 9.75%. En el mismo lapso, el ETF Ángel, presenta una caída de 18.42%; pero el Diablo, avanza 10.20%.

Los ETFs apalancados, inversos e inversos apalancados (los ETFs que va en contra del instrumento que replican dos a uno o tres a uno), están dirigidos a inversionistas sofisticados que comprendan y toleren minusvalías considerables en períodos cortos, de acuerdo con un análisis de GBMhomebroker.

En el plano internacional

Los inversionistas también pueden acceder a ETF apalancados e inversos apalancados desde el Sistema Internacional de Cotizaciones (SIC), o mercado global de la Bolsa Mexicana de Valores.

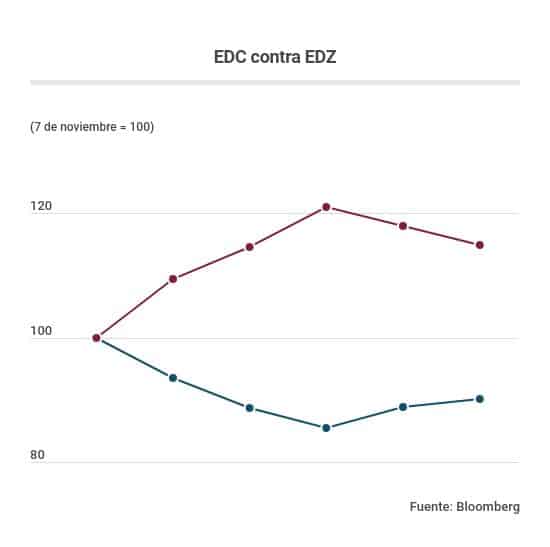

De los 879 ETF listados en el SIC, 41 de ellos son de este tipo. Entre los más populares, destacan el EDC y EDZ. Ambos replican tres a uno las acciones de empresas en países emergentes. La diferencia entre ambos es que el EDC es alcista y el EDZ bajista.

Del 7 de noviembre al 14 de noviembre el EDC acumuló una baja de 9.93%, mientras que el precio del EDZ subió 14.81%.

Operar esta clase de ETF puede generar rendimientos importantes en el corto plazo, pero el riesgo está en las pérdidas potenciales –si hay movimiento adversos– y en la inversión de tiempo para gestionar estos instrumentos, dijo Pedro Tiburcio, fundador de Elliott Wave México.

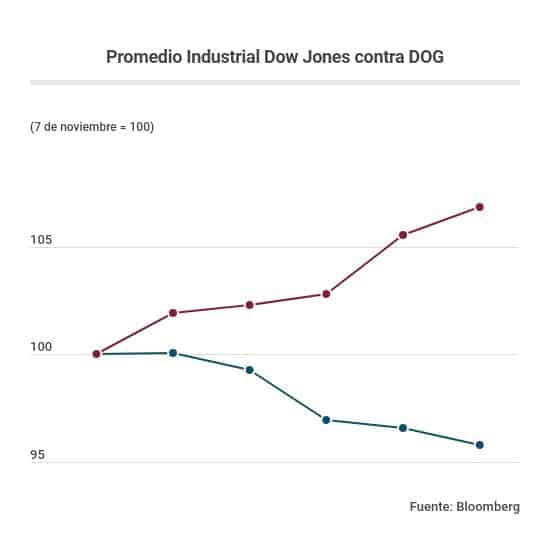

Al igual que en México, los índices accionarios en Estados Unidos se han visto presionados las últimas sesiones. El Promedio Industrial Dow Jones (DJIA) ha retrocedido 4.20%, desde el 7 de noviembre.

“Una forma de aprovechar la caída de índice es a través de ETF como DOG, apalancado dos a uno e inverso del Dow Jones”, dijo Jorge Nakid, analista bursátil independiente.

Monex recomendó la compra especulativa de DOG el 7 de noviembre, buscando un rendimiento potencial del 9%. Desde esta fecha, el DOG presenta un alza de 6.86%.

Operación y distorsión

Además del riesgo que implica operar esta clase de instrumentos, un punto a tomar en cuenta es su volumen de operación. Hay ETFs que tienen bajo nivel de operación y pueden afectar la estrategia de inversión, al no haber un comprador o vendedor del instrumento.

Otro punto a considerar, es que un ETF apalancado debe ser visto como un instrumento de inversión de corto plazo. La volatilidad, el paso del tiempo y el nivel de apalancamiento son factores que pueden distorsionar el comportamiento de estos intrumentos.

Aunque una estrategia agresiva puede sonar llamativa, un inversionista en bolsa debe destinar una parte mínima de todo su portafolio a esta clase de estrategia. “Agresivo es igual a alto riesgo, alto rendimiento (o pérdida) y a especulación. Todo descansa en las habilidades del trader para gestionar activamente el portafolio”, comentó Tiburcio.

La volatilidad en los mercados también es una oportunidad para los inversionistas ‘agresivos’

Mario Calixto

mario.calixto@elceo.com

Comparte

15 de noviembre 2018 | 5:00 am

En las últimas semanas la volatilidad ha sido una constante en los mercados financieros del mundo, sin embargo, esto puede ser aprovechado por los inversionistas para generar rendimientos.

El S&P/BMV IPC, el principal índice de la Bolsa Mexicana de Valores, ha presentado movimientos superiores al 1%, tanto al alza como a la baja, en siete de las últimas nueve jornadas.

Una forma de aprovechar los movimientos abruptos es con Fondos Cotizados en Bolsa (ETFs) apalancados. Un ETF apalancado sirve para replicar el rendimiento de un activo, lo cual aumenta la rentabilidad.

En México existen instrumentos como Ángel y Diablo. El primero es un ETF apalancado que replica dos a uno el movimiento (positivo o negativo) del IPC. El segundo es un ETF inverso; cuando el IPC cae, el Diablo tiene un rendimiento positivo.

“Este tipo de instrumentos se utilizan estratégicamente para aprovechar las alzas y las bajas del mercado, pero debemos reconocer que los instrumentos apalancados son preferidos por los inversionistas con un perfil más agresivo”, dijo Juan Francisco Caudillo, analista de Grupo Financiero Monex, en un análisis.

Del 7 de noviembre a la fecha, el IPC ha cedido 9.75%. En el mismo lapso, el ETF Ángel, presenta una caída de 18.42%; pero el Diablo, avanza 10.20%.

Los ETFs apalancados, inversos e inversos apalancados (los ETFs que va en contra del instrumento que replican dos a uno o tres a uno), están dirigidos a inversionistas sofisticados que comprendan y toleren minusvalías considerables en períodos cortos, de acuerdo con un análisis de GBMhomebroker.

En el plano internacional

Los inversionistas también pueden acceder a ETF apalancados e inversos apalancados desde el Sistema Internacional de Cotizaciones (SIC), o mercado global de la Bolsa Mexicana de Valores.

De los 879 ETF listados en el SIC, 41 de ellos son de este tipo. Entre los más populares, destacan el EDC y EDZ. Ambos replican tres a uno las acciones de empresas en países emergentes. La diferencia entre ambos es que el EDC es alcista y el EDZ bajista.

Del 7 de noviembre al 14 de noviembre el EDC acumuló una baja de 9.93%, mientras que el precio del EDZ subió 14.81%.

Operar esta clase de ETF puede generar rendimientos importantes en el corto plazo, pero el riesgo está en las pérdidas potenciales –si hay movimiento adversos– y en la inversión de tiempo para gestionar estos instrumentos, dijo Pedro Tiburcio, fundador de Elliott Wave México.

Al igual que en México, los índices accionarios en Estados Unidos se han visto presionados las últimas sesiones. El Promedio Industrial Dow Jones (DJIA) ha retrocedido 4.20%, desde el 7 de noviembre.

“Una forma de aprovechar la caída de índice es a través de ETF como DOG, apalancado dos a uno e inverso del Dow Jones”, dijo Jorge Nakid, analista bursátil independiente.

Monex recomendó la compra especulativa de DOG el 7 de noviembre, buscando un rendimiento potencial del 9%. Desde esta fecha, el DOG presenta un alza de 6.86%.

Operación y distorsión

Además del riesgo que implica operar esta clase de instrumentos, un punto a tomar en cuenta es su volumen de operación. Hay ETFs que tienen bajo nivel de operación y pueden afectar la estrategia de inversión, al no haber un comprador o vendedor del instrumento.

Otro punto a considerar, es que un ETF apalancado debe ser visto como un instrumento de inversión de corto plazo. La volatilidad, el paso del tiempo y el nivel de apalancamiento son factores que pueden distorsionar el comportamiento de estos intrumentos.

Aunque una estrategia agresiva puede sonar llamativa, un inversionista en bolsa debe destinar una parte mínima de todo su portafolio a esta clase de estrategia. “Agresivo es igual a alto riesgo, alto rendimiento (o pérdida) y a especulación. Todo descansa en las habilidades del trader para gestionar activamente el portafolio”, comentó Tiburcio.

Comparte

Mario Calixto

mario.calixto@elceo.com

Comparte

Cemex ‘reconstruye’ su valor en la BMV; apreciación del peso le da impulso a sus acciones

Wall Street cierra mixto; repunte de Nvidia contrarresta el temor por la deuda de EU

Peso cierra jornada perdedora ante la cautela por la deuda de EU