29 de noviembre 2018 | 5:00 am

El mercado accionario mexicano y el peso tuvieron meses de extrema volatilidad y presión durante la transición política que derivó del triunfo de Andrés Manuel López Obrador.

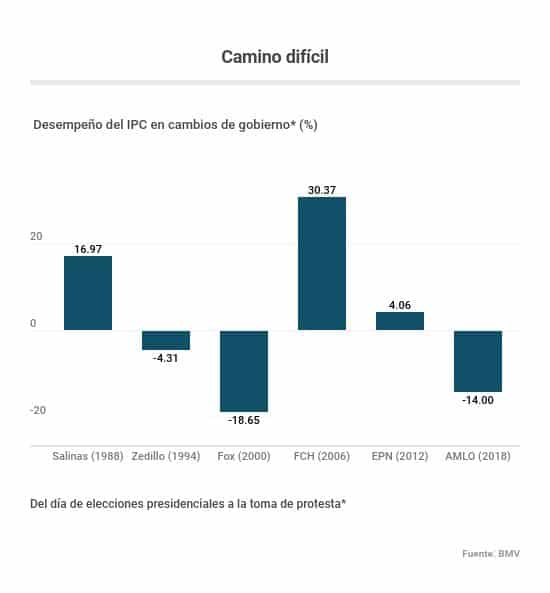

El S&P/BMV IPC de la Bolsa Mexicana de Valores acumula una pérdida del 14% desde las elecciones del 1 de a julio hasta este miércoles, lo que representa el peor desempeño del índice –para un periodo similar– desde que Vicente Fox ganó las elecciones en el 2000.

En el 2000, la incertidumbre que existía sobre las empresas tecnológicas estadounidenses en temas como valuaciones derivó en la crisis de las puntocom. Tan solo entre julio y noviembre de dicho año, el NASDAQ Composite –donde las tecnológicas tienen gran peso– retrocedió 34%, lo que terminó por afectar al mercado mexicano.

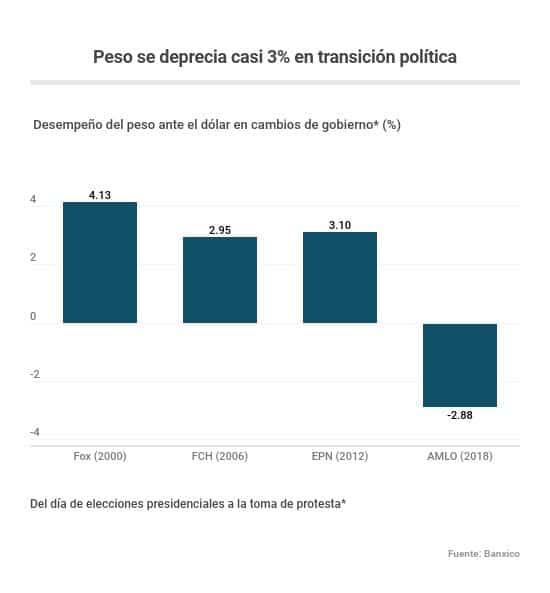

En el mercado cambiario, el peso se depreció 2.88% frente al dólar, desde julio. Esto marcó la primera vez que la moneda mexicana cede terreno en una transición política, al menos desde que se tiene un tipo de cambio flotante (1995).

Los temas locales hicieron tortuoso el desempeño del IPC y del peso estos meses, dijo Gustavo Fuentes, analista bursátil independiente. “Desde el exterior se percibe incertidumbre con respecto a las decisiones administrativas, las cuales han sido avaladas en las consultas ciudadanas”.

A través de consultas ciudadanas, Andrés Manuel López Obrador (AMLO), el presidente electo, tomó la decisión de cancelar el proyecto del Nuevo Aeropuerto Internacional de México en Texcoco y poner en marcha proyectos como el del Tren Maya.

Otro tema que generó presión a las emisoras fue la presentación de iniciativas por parte de Morena para disminuir las comisiones bancarias y el proyecto de modificación de la Ley Minera. Acciones como las de Banorte y Grupo México, dos de las empresas con mayor peso en el IPC, registran bajas de 18.96 y 14.81%, respectivamente, en noviembre.

Lo anterior se suma a un escenario de tensiones comerciales entre Estados Unidos y China, así como por el aumento en la tasa de interés de la Reserva Federal, lo que le resta atractivo a activos de mercados emergentes como México.

“Las noticias locales empañaron a las internacionales derivado de un plano de incertidumbre. Los capitales no saben qué pasará en un futuro”, dijo Cipactli Jiménez, cofundador de snowball.mx, ecosistema de inversión.

A la par de las bajas del IPC y del peso, el precio de los bonos mexicanos a 10 años ha retrocedido y la tasa de rendimiento se ubica en 9.21%, uno de sus niveles más altos en la última década.

Arturo Herrera, quien será subsecretario de Hacienda en la nueva administración, dijo en entrevista con Noticieros Televisa que uno de los elementos que ha introducido más ruido en los mercados financieros es la larga transición que se da en México.

El rendimiento que paga un bono es una forma de medir el sentimiento de los inversionistas. Entre más elevado sea el rendimiento, más incertidumbre existe sobre la empresa o gobierno que emite esa deuda.

No obstante, esto no ha significado una salida de capitales del país.

“A pesar de la profunda corrección en los mercados, es pronto para señalar que ha habido una fuga de capitales extranjeros. De acuerdo con cifras de Banco de México, la tenencia de extranjeros en los Bonos M, Udibonos y Cetes sigue prácticamente igual”, comentó en un análisis Alejandra Marcos, directora de Intercam Casa de Bolsa.

En el corto plazo, los próximos eventos que trazarán el rumbo del mercado mexicano serán el discurso de AMLO en su toma de protesta este sábado, y el Paquete Económico para 2019, que se entregará a más tardar a mediados de diciembre.

Leer: Pérdidas en el IPC de la BMV se acelerarán si rompe el piso de los 38,000 puntos

Transición política, un camino tortuoso para la Bolsa Mexicana de Valores y el peso

Mario Calixto

mario.calixto@elceo.com

Comparte

29 de noviembre 2018 | 5:00 am

El mercado accionario mexicano y el peso tuvieron meses de extrema volatilidad y presión durante la transición política que derivó del triunfo de Andrés Manuel López Obrador.

El S&P/BMV IPC de la Bolsa Mexicana de Valores acumula una pérdida del 14% desde las elecciones del 1 de a julio hasta este miércoles, lo que representa el peor desempeño del índice –para un periodo similar– desde que Vicente Fox ganó las elecciones en el 2000.

En el 2000, la incertidumbre que existía sobre las empresas tecnológicas estadounidenses en temas como valuaciones derivó en la crisis de las puntocom. Tan solo entre julio y noviembre de dicho año, el NASDAQ Composite –donde las tecnológicas tienen gran peso– retrocedió 34%, lo que terminó por afectar al mercado mexicano.

En el mercado cambiario, el peso se depreció 2.88% frente al dólar, desde julio. Esto marcó la primera vez que la moneda mexicana cede terreno en una transición política, al menos desde que se tiene un tipo de cambio flotante (1995).

Los temas locales hicieron tortuoso el desempeño del IPC y del peso estos meses, dijo Gustavo Fuentes, analista bursátil independiente. “Desde el exterior se percibe incertidumbre con respecto a las decisiones administrativas, las cuales han sido avaladas en las consultas ciudadanas”.

A través de consultas ciudadanas, Andrés Manuel López Obrador (AMLO), el presidente electo, tomó la decisión de cancelar el proyecto del Nuevo Aeropuerto Internacional de México en Texcoco y poner en marcha proyectos como el del Tren Maya.

Otro tema que generó presión a las emisoras fue la presentación de iniciativas por parte de Morena para disminuir las comisiones bancarias y el proyecto de modificación de la Ley Minera. Acciones como las de Banorte y Grupo México, dos de las empresas con mayor peso en el IPC, registran bajas de 18.96 y 14.81%, respectivamente, en noviembre.

Lo anterior se suma a un escenario de tensiones comerciales entre Estados Unidos y China, así como por el aumento en la tasa de interés de la Reserva Federal, lo que le resta atractivo a activos de mercados emergentes como México.

“Las noticias locales empañaron a las internacionales derivado de un plano de incertidumbre. Los capitales no saben qué pasará en un futuro”, dijo Cipactli Jiménez, cofundador de snowball.mx, ecosistema de inversión.

A la par de las bajas del IPC y del peso, el precio de los bonos mexicanos a 10 años ha retrocedido y la tasa de rendimiento se ubica en 9.21%, uno de sus niveles más altos en la última década.

Arturo Herrera, quien será subsecretario de Hacienda en la nueva administración, dijo en entrevista con Noticieros Televisa que uno de los elementos que ha introducido más ruido en los mercados financieros es la larga transición que se da en México.

El rendimiento que paga un bono es una forma de medir el sentimiento de los inversionistas. Entre más elevado sea el rendimiento, más incertidumbre existe sobre la empresa o gobierno que emite esa deuda.

No obstante, esto no ha significado una salida de capitales del país.

“A pesar de la profunda corrección en los mercados, es pronto para señalar que ha habido una fuga de capitales extranjeros. De acuerdo con cifras de Banco de México, la tenencia de extranjeros en los Bonos M, Udibonos y Cetes sigue prácticamente igual”, comentó en un análisis Alejandra Marcos, directora de Intercam Casa de Bolsa.

En el corto plazo, los próximos eventos que trazarán el rumbo del mercado mexicano serán el discurso de AMLO en su toma de protesta este sábado, y el Paquete Económico para 2019, que se entregará a más tardar a mediados de diciembre.

Leer: Pérdidas en el IPC de la BMV se acelerarán si rompe el piso de los 38,000 puntos

Comparte

Mario Calixto

mario.calixto@elceo.com

Comparte

Cemex ‘reconstruye’ su valor en la BMV; apreciación del peso le da impulso a sus acciones

Wall Street cierra mixto; repunte de Nvidia contrarresta el temor por la deuda de EU

Peso cierra jornada perdedora ante la cautela por la deuda de EU