Tu mensaje ha sido enviado.

Un miembro del equipo te escribirá pronto.

Tu mensaje ha sido enviado.

Un miembro del equipo te escribirá pronto.

¡BIENVENIDO A LA

COMUNIDAD DE EL CEO!

Pronto nos leerás cada mañana

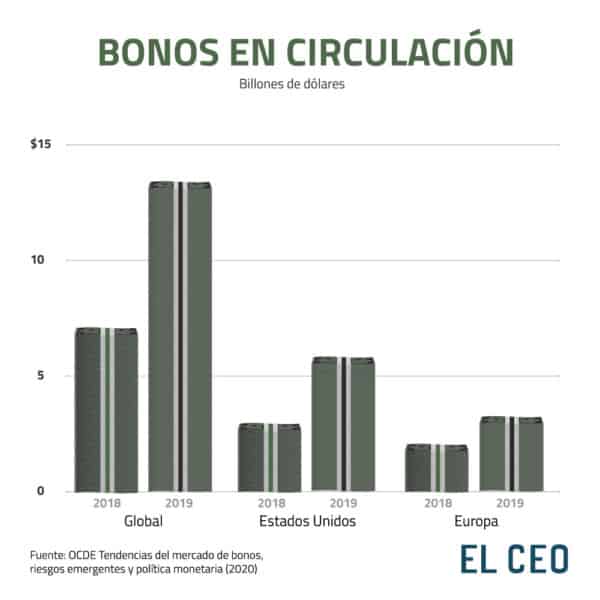

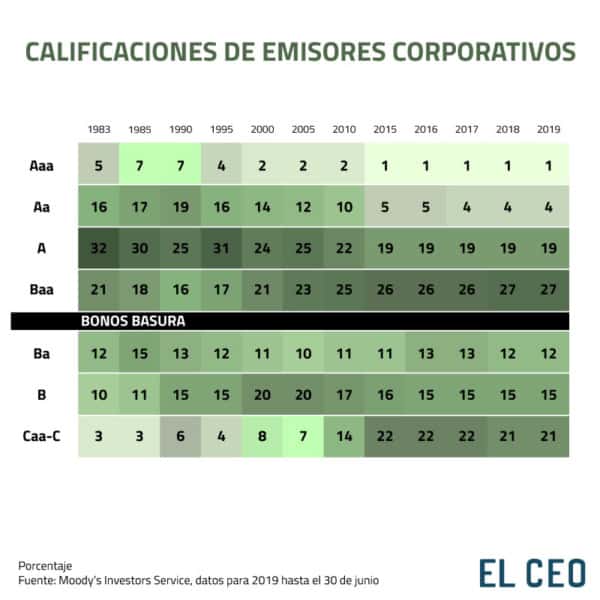

Las compañías de Estados Unidos han amasado cerca de 10 billones de dólares en deuda desde 2011, aprovechando más de una década de tasas de interés bajas y expansión económica. Más de la mitad de los bonos corporativos están clasificados por las agencias calificadoras como ‘basura’. Un 30% más está apenas un escalón arriba de esta categoría.

Mientras la economía se cierra para combatir el coronavirus, la Reserva Federal de Estados Unidos ha comprometido billones de dólares para mantener la liquidez en los mercados de crédito. Ese respaldo, sin embargo, solo está disponible para compañías cuya deuda tiene grado de inversión.

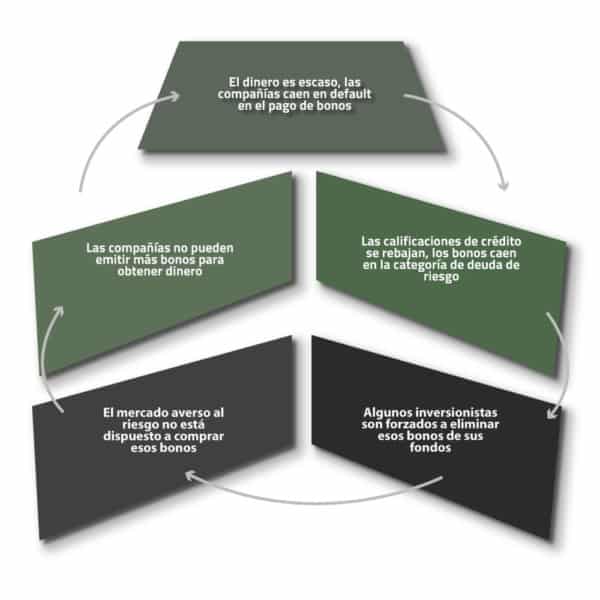

Las compañías justo arriba de la categoría basura podrían quedar expuestas si su deuda es degradada, algo que parece prácticamente un hecho dato el estado sin precedentes de la economía, convirtiéndolos en ‘ángeles caídos’.

Tan solo en marzo, S&P emitió cientos de acciones de calificación, incluyendo degradar a ‘basura’ a Ford. Esto deja a los ‘ángeles caídos’ como son conocidos en Wall Street, en una situación difícil.

En 2018, los reguladores bancarios redujeron el techo al cual los bancos podían prestar a las compañías altamente endeudadas, acelerando la acumulación de la deuda.

Como resultado, el año pasado, la deuda corporativa como porcentaje del Producto Interno Bruto sobrepasó a la deuda de los consumidores por primera vez en casi 30 años.

La Fed y economistas alrededor del mundo han advertido acerca de los riesgos de la creciente deuda corporativa incluso antes del brote de coronavirus, preocupados de que un shock a la economía podría disparar una ola de degradaciones, que empujaría a un gran y creciente número de compañías a territorio basura.

Alrededor de 51% de bonos corporativos con grado de inversión a nivel global estaban apenas encima de la categoría basura el año pasado.

Cuando los bonos se convierten en basura, muchos fondos de inversión están contractualmente obligados a venderlos. Las ventas forzadas pueden disparar ciclos negativos.

Algunos inversionistas esperan que la Fed y el Departamento del Tesoro de Estados Unidos, cuya función es trabajar juntos para mantener a la economía en un camino estable, extiendan sus manos más abajo en la escalera de las calificaciones para ayudar a empresas sin grado de inversión. Hasta el momento, ninguno tiene planes para extender su red de seguridad a la categoría basura.

La economía mundial está pasando por un nivel históricamente alto de estrés financiero, mostrado abajo en el índice que combina valores de acciones de compañías, solvencia, disponibilidad de financiamiento, flujos de efectivo y volatilidad en el mercado.

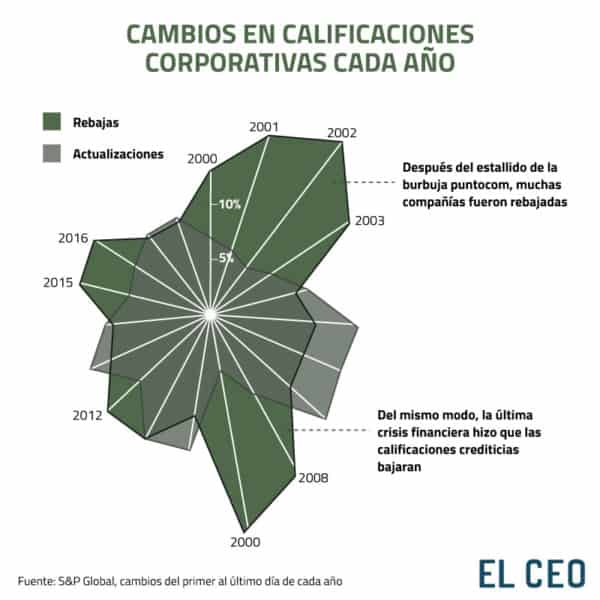

Situaciones similares, como el estallido de la burbuja puntocom en el 2000, los ataques del 11 de septiembre de 2001 y la crisis financiera global de 2007-2009, provocaron cada uno una cascada de recortes de calificaciones en los siguientes años.

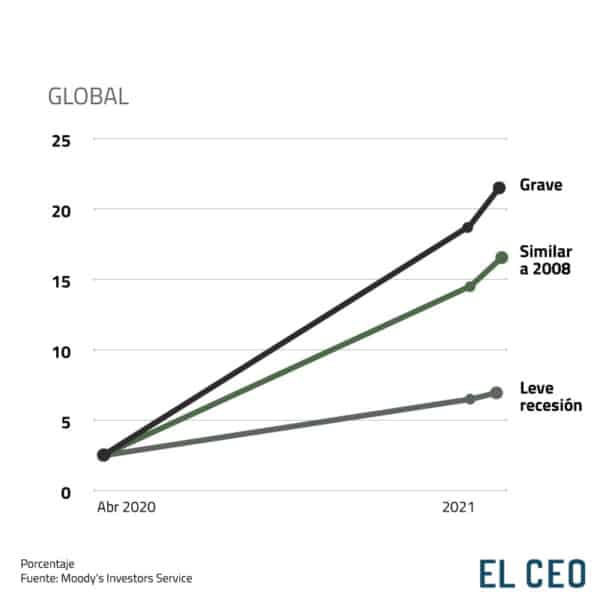

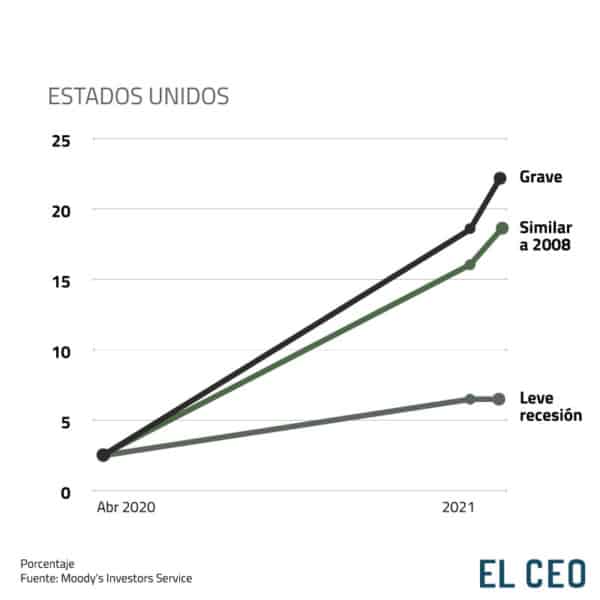

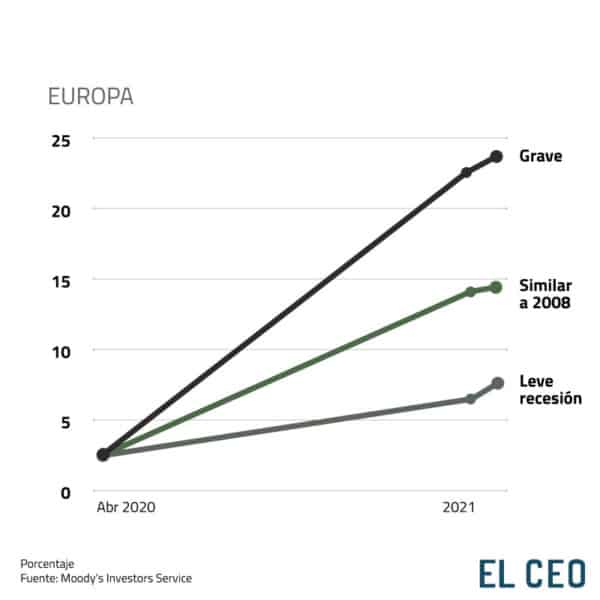

Como resultado del cierre de la economía, y sin considerar ayudas de la Fed, las estimaciones más pesimistas de Moody’s proyectan que los defaults de bonos corporativos basura aumentarán a más de 20% para el próximo año.

Que eso pase o no depende de la profundidad y duración del cierre de la economía a causa del coronavirus y la disposición de la Fed a ayudar a compañías con crédito menos que perfecto para prevenir más ángeles caídos.

Información: Reuters

Diseño y programación: Andrea Velázquez y Cristian Laris