22 de septiembre 2020 | 4:13 pm

Nota del editor: Este artículo es meramente informativo y no representa ninguna recomendación de inversión por parte de EL CEO.

Por Haris Anwar

La actual venta de acciones, liderada por las principales acciones de crecimiento, es un indicio de que las operaciones por miedo a la pandemia están perdiendo impulso.

Ese fenómeno está detrás de la loca carrera de los inversionistas durante los últimos seis meses por apostarlo todo a unas pocas grandes acciones tecnológicas, llevando sus valoraciones a niveles extremos vistos por última vez durante la burbuja de las puntocom.

Si bien estas valoraciones han hecho que muchos analistas rebajen algunas grandes acciones de crecimiento estos últimos días, esta corrección también está ofreciendo la oportunidad de comprar acciones que cotizan a valoraciones relativamente baratas en relación con sus ganancias y su potencial de crecimiento a largo plazo.

La forma de encontrar estas acciones de valor es buscar empresas que hayan permanecido en un segundo plano desde el repunte de marzo debido a sus problemas temporales. Algunos permanecen bien posicionados para ofrecer rendimientos superiores a largo plazo. Teniendo en cuenta esto, a continuación analizamos tres de estas acciones de valor a considerar:

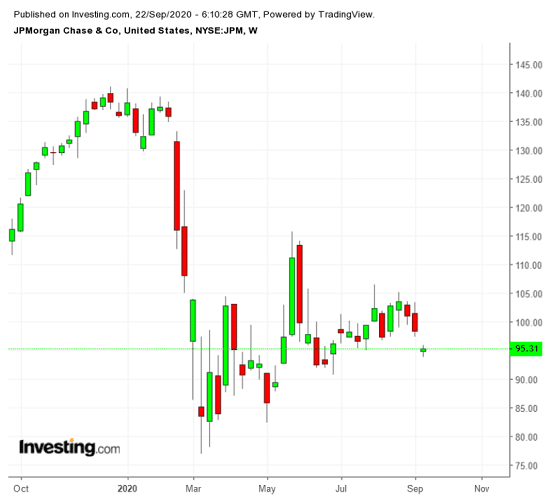

1. JPMorgan Chase (NYSE:)

Los bancos son un comercio puramente cíclico, vinculado muy estrechamente con la dirección de la economía. Además ahora mismo no presentan una oportunidad de compra convincente cuando se prevé que los tipos de interés se mantendrán bajas en los próximos tres años y los bancos globales están sometidos a una gran presión a causa de las acusaciones de un presunto blanqueo de dinero.

Como reflejo de lo mucho que se han visto afectadas las acciones bancarias, el índice KBW NASDAQ Bank ha caído más del 35% este año. Si bien las condiciones macroeconómicas siguen siendo desfavorables para los bancos, hay algunos actores que podrían sobrevivir a esta recesión mejor que sus homólogos. JPMorgan Chase (NYSE:JPM), el mayor prestamista con sede en Estados Unidos, se encuentra entre ellos debido a la fuerza de su balance y la calidad de sus operaciones.

Con la economía todavía en apuros y los prestatarios incumpliendo sus obligaciones, JPM se está adaptando rápidamente a esta nueva realidad. El prestamista apartó 6,800 millones de dólares en el primer trimestre y 8,900 millones de dólares en el segundo trimestre, mientras se preparaban para el aumento de los impagos de los prestatarios y otras pérdidas relacionadas con la pandemia.

Dicho esto, JPMorgan es demasiado grande para quebrar, y sus operaciones comerciales diversificadas están proporcionando flujos de efectivo en este entorno difícil. Durante el trimestre, los ingresos de la unidad de mercados de JPM aumentaron 79% con respecto a hace un año, mientras que las cuotas de banca de inversión aumentaron 91% en el segundo trimestre.

Operando en 95.31 dólares al cierre de ayer, las acciones de JPM bajan más de 30% este año, pero sus acciones tienen un buen historial de resistencia a las recesiones. Con su atractivo rendimiento de dividendo del 3,7%, el prestamista es una buena apuesta a largo plazo para los inversores de valor.

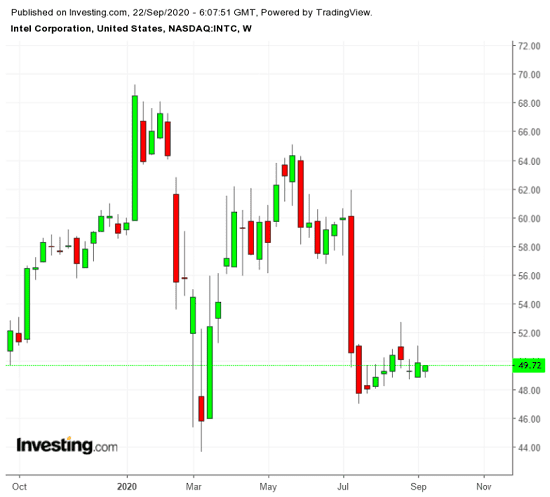

2. Intel (NASDAQ:)

Ahora es quizás uno de los momentos más decepcionantes para los inversionistas de Intel (NASDAQ:INTC). El mayor fabricante de chips de Estados Unidos está luchando para ponerse al día con las nuevas tecnologías, ya que su producción de chips avanzados se está retrasando.

Este verano, Intel anunció que está considerando externalizar su fabricación de chips tras años de retrasos de fabricación de los últimos productos. Estos retrasos han ayudado a sus rivales, incluido Advanced Micro Devices (NASDAQ:NASDAQ:), a ponerse al día con el rendimiento y capturar una mayor cuota de mercado.

La tecnología de Intel, actualmente la mejor, conocida en la industria como 10 nanómetros, iba a ser lanzada en 2017. Ahora es cuando la producción empieza a acumular gran volumen. Y cuando la compañía presentó sus resultados en julio, dijo que la siguiente iteración —7 nanómetros— se retrasaría un año.

Incluso con estos contratiempos, creemos que el valor a largo plazo de las acciones de Intel permanece intacto. La compañía con sede en Santa Clara, California, está arraigada en la psique del mundo tecnológico y tiene lo necesario para recuperarse de esta mala fase actual.

Con todos estos desafíos, Intel sigue mostrando un fuerte crecimiento tanto en sus ventas como en su rentabilidad. Sus acciones cerraron ayer en 49.72 dólares. En el momento de redactar estas líneas, Intel opera a sólo nueve veces su múltiplo precio-beneficios a 12 meses. No creemos que el precio de las acciones vaya a ser tan barato mucho tiempo, por lo que es una buena opción de acciones de valor para inversores a largo plazo. Con el potencial de subida, los inversores también obtendrán dividendos crecientes, ofreciendo actualmente un rendimiento de 2.65 dólares por acción.

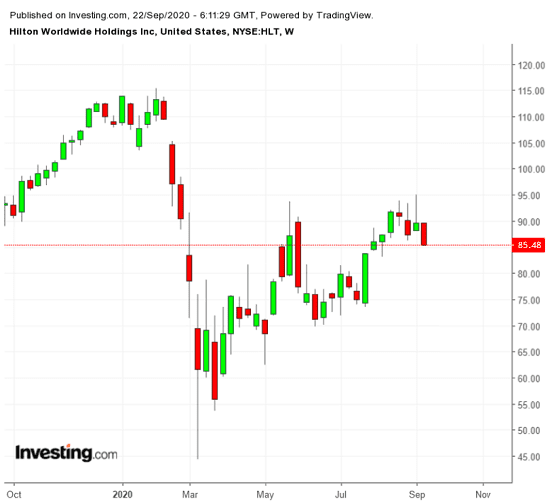

3. Hilton Worldwide

Las cadenas hoteleras se han visto duramente golpeadas por la pandemia del COVID-19 al dejar de realizarse viajes de negocios y de placer. Pero es poco probable que esa situación persista para siempre. En cuanto se descubra una vacuna, o la pandemia haya llegado a su fin, los viajes internacionales se recuperarán, aumentando el valor de las acciones hoteleras.

En este grupo, nuestra opción favorita es Hilton Worldwide (NYSE:HLT), que está mejor posicionado para capear la crisis debido a la calidad de su balance y la capacidad de la compañía para generar efectivo en este difícil entorno operativo.

En uno de sus últimos informes de resultados, Hilton decía:

“Ahora mismo creemos que, incluso si persistieran los actuales bajos niveles de ocupación, esta posición de efectivo, junto con las ganancias netas de la oferta propuesta de 500 millones de dólares de capital neto agregado en notas no garantizadas, nos proporcionará la liquidez adecuada para financiar nuestras operaciones en los próximos 18-24 meses”.

Eso significa que la compañía no tiene ningún gran préstamo con vencimiento antes de junio de 2024.

Aunque las acciones de la compañía están 25% por debajo de los niveles del año pasado, ya se han recuperado con fuerza de la caída de marzo, cuando perdió alrededor de 50% de su valor. Las acciones cerraron ayer en 85.48 dólares, cayendo más de 4.5% en el conjunto de la jornada. No obstante, si pretende apostar en una marca de hotel, Hilton es un nombre de valor fuerte a considerar.

La nota 3 acciones a considerar al flaquear el repunte de las acciones de crecimiento apareció por primera vez en Investing.com

3 acciones a considerar al flaquear el repunte de las acciones de crecimiento

Investing.com

Comparte

22 de septiembre 2020 | 4:13 pm

Nota del editor: Este artículo es meramente informativo y no representa ninguna recomendación de inversión por parte de EL CEO.

Por Haris Anwar

La actual venta de acciones, liderada por las principales acciones de crecimiento, es un indicio de que las operaciones por miedo a la pandemia están perdiendo impulso.

Ese fenómeno está detrás de la loca carrera de los inversionistas durante los últimos seis meses por apostarlo todo a unas pocas grandes acciones tecnológicas, llevando sus valoraciones a niveles extremos vistos por última vez durante la burbuja de las puntocom.

Si bien estas valoraciones han hecho que muchos analistas rebajen algunas grandes acciones de crecimiento estos últimos días, esta corrección también está ofreciendo la oportunidad de comprar acciones que cotizan a valoraciones relativamente baratas en relación con sus ganancias y su potencial de crecimiento a largo plazo.

La forma de encontrar estas acciones de valor es buscar empresas que hayan permanecido en un segundo plano desde el repunte de marzo debido a sus problemas temporales. Algunos permanecen bien posicionados para ofrecer rendimientos superiores a largo plazo. Teniendo en cuenta esto, a continuación analizamos tres de estas acciones de valor a considerar:

1. JPMorgan Chase (NYSE:JPM)

Los bancos son un comercio puramente cíclico, vinculado muy estrechamente con la dirección de la economía. Además ahora mismo no presentan una oportunidad de compra convincente cuando se prevé que los tipos de interés se mantendrán bajas en los próximos tres años y los bancos globales están sometidos a una gran presión a causa de las acusaciones de un presunto blanqueo de dinero.

Como reflejo de lo mucho que se han visto afectadas las acciones bancarias, el índice KBW NASDAQ Bank ha caído más del 35% este año. Si bien las condiciones macroeconómicas siguen siendo desfavorables para los bancos, hay algunos actores que podrían sobrevivir a esta recesión mejor que sus homólogos. JPMorgan Chase (NYSE:JPM), el mayor prestamista con sede en Estados Unidos, se encuentra entre ellos debido a la fuerza de su balance y la calidad de sus operaciones.

Con la economía todavía en apuros y los prestatarios incumpliendo sus obligaciones, JPM se está adaptando rápidamente a esta nueva realidad. El prestamista apartó 6,800 millones de dólares en el primer trimestre y 8,900 millones de dólares en el segundo trimestre, mientras se preparaban para el aumento de los impagos de los prestatarios y otras pérdidas relacionadas con la pandemia.

Dicho esto, JPMorgan es demasiado grande para quebrar, y sus operaciones comerciales diversificadas están proporcionando flujos de efectivo en este entorno difícil. Durante el trimestre, los ingresos de la unidad de mercados de JPM aumentaron 79% con respecto a hace un año, mientras que las cuotas de banca de inversión aumentaron 91% en el segundo trimestre.

Operando en 95.31 dólares al cierre de ayer, las acciones de JPM bajan más de 30% este año, pero sus acciones tienen un buen historial de resistencia a las recesiones. Con su atractivo rendimiento de dividendo del 3,7%, el prestamista es una buena apuesta a largo plazo para los inversores de valor.

2. Intel (NASDAQ:INTC)

Ahora es quizás uno de los momentos más decepcionantes para los inversionistas de Intel (NASDAQ:INTC). El mayor fabricante de chips de Estados Unidos está luchando para ponerse al día con las nuevas tecnologías, ya que su producción de chips avanzados se está retrasando.

Este verano, Intel anunció que está considerando externalizar su fabricación de chips tras años de retrasos de fabricación de los últimos productos. Estos retrasos han ayudado a sus rivales, incluido Advanced Micro Devices (NASDAQ:NASDAQ:AMD), a ponerse al día con el rendimiento y capturar una mayor cuota de mercado.

La tecnología de Intel, actualmente la mejor, conocida en la industria como 10 nanómetros, iba a ser lanzada en 2017. Ahora es cuando la producción empieza a acumular gran volumen. Y cuando la compañía presentó sus resultados en julio, dijo que la siguiente iteración —7 nanómetros— se retrasaría un año.

Incluso con estos contratiempos, creemos que el valor a largo plazo de las acciones de Intel permanece intacto. La compañía con sede en Santa Clara, California, está arraigada en la psique del mundo tecnológico y tiene lo necesario para recuperarse de esta mala fase actual.

Con todos estos desafíos, Intel sigue mostrando un fuerte crecimiento tanto en sus ventas como en su rentabilidad. Sus acciones cerraron ayer en 49.72 dólares. En el momento de redactar estas líneas, Intel opera a sólo nueve veces su múltiplo precio-beneficios a 12 meses. No creemos que el precio de las acciones vaya a ser tan barato mucho tiempo, por lo que es una buena opción de acciones de valor para inversores a largo plazo. Con el potencial de subida, los inversores también obtendrán dividendos crecientes, ofreciendo actualmente un rendimiento de 2.65 dólares por acción.

3. Hilton Worldwide

Las cadenas hoteleras se han visto duramente golpeadas por la pandemia del COVID-19 al dejar de realizarse viajes de negocios y de placer. Pero es poco probable que esa situación persista para siempre. En cuanto se descubra una vacuna, o la pandemia haya llegado a su fin, los viajes internacionales se recuperarán, aumentando el valor de las acciones hoteleras.

En este grupo, nuestra opción favorita es Hilton Worldwide (NYSE:HLT), que está mejor posicionado para capear la crisis debido a la calidad de su balance y la capacidad de la compañía para generar efectivo en este difícil entorno operativo.

En uno de sus últimos informes de resultados, Hilton decía:

“Ahora mismo creemos que, incluso si persistieran los actuales bajos niveles de ocupación, esta posición de efectivo, junto con las ganancias netas de la oferta propuesta de 500 millones de dólares de capital neto agregado en notas no garantizadas, nos proporcionará la liquidez adecuada para financiar nuestras operaciones en los próximos 18-24 meses”.

Eso significa que la compañía no tiene ningún gran préstamo con vencimiento antes de junio de 2024.

Aunque las acciones de la compañía están 25% por debajo de los niveles del año pasado, ya se han recuperado con fuerza de la caída de marzo, cuando perdió alrededor de 50% de su valor. Las acciones cerraron ayer en 85.48 dólares, cayendo más de 4.5% en el conjunto de la jornada. No obstante, si pretende apostar en una marca de hotel, Hilton es un nombre de valor fuerte a considerar.

La nota 3 acciones a considerar al flaquear el repunte de las acciones de crecimiento apareció por primera vez en Investing.com

Comparte

Investing.com

Comparte

Cemex ‘reconstruye’ su valor en la BMV; apreciación del peso le da impulso a sus acciones

Wall Street cierra mixto; repunte de Nvidia contrarresta el temor por la deuda de EU

Peso cierra jornada perdedora ante la cautela por la deuda de EU