14 de octubre 2022 | 5:00 am

En un escenario de alta inflación, las firmas de capital de riesgo (venture capital) han reducido las inversiones en instituciones de tecnología financiera (fintech) en Latinoamérica durante 2022, luego de un boom en años anteriores.

De acuerdo con un informe elaborado por Finnovista y Mercado Pago, los grandes inversionistas actúan con cautela ante movimientos macroeconómicos bruscos por el ciclo de alzas a las tasas de interés de los bancos centrales.

Se ha observado una desaceleración importante (…) Así como un sentimiento generalizado de incertidumbre y aversión al riesgo por parte de inversionistas institucionales

destaca el reporte.

Ante el ciclo de alzas de tasas, principalmente por parte de la Reserva Federal de Estados Unidos (Fed), las firmas cambiaron la estrategia para tener la capacidad financiera y operativa en los próximos meses o años.

Con ello buscan acompañar a las startups que están dentro de su portafolio para destinar recursos a su expansión, por lo que dejaron de apostar por nuevas empresas.

Debido a las afectaciones que causa la inflación a nivel global, no se anticipa que la Fed adopte un tono más flexible en el corto plazo, a pesar de que analistas prevén una recesión económica tan pronto como en 2023.

También lee: México, el país que quiere conquistar las fintech

Rondas de financiamiento en Latinoamérica suman 181

En el sector fintech de Latinoamérica, las rondas de financiamiento por encima de los cinco millones de dólares sumaron 181 entre marzo de 2019 y agosto de 2022.

Del total de la inversión de capital de riesgo que se destinaron a las fintech en la región, 75% fueron a soluciones de pago y préstamos, principalmente en lending, bancos digitales y pagos de remesas.

En menor medida, las inversiones han sido para los segmentos de gestión patrimonial, tecnología empresarial, fintech insurtech, finanzas empresariales y bienestar financiero.

A pesar de la desaceleración en 2022, tres de cada cuatro inversiones de riesgo han sido a empresas en etapa semilla en los últimos dos años, lo que sugiere una segunda ola de inversiones de seguimiento hacia mediados de 2023.

Hace algunos años, Latinoamérica se convirtió en un lugar muy atractivo para los inversionistas. Aunque ahora sufrimos de una desaceleración en la economía mundial, hoy todavía hay muchas oportunidades en comparación con otros continentes

dijo Bruno Diniz, fundador de Sprialem.

Tan solo durante 2021, hubo 991 inversiones de capital de riesgo a empresas fintech latinoamericanas por un valor total aproximado de 20,000 millones de dólares en todo el sector tecnológico.

Te puede interesar: Fintech atraen a clientes por agilidad; bancos incrementan esfuerzos digitales

Gestión patrimonial, una vertical a despegar hacia 2025

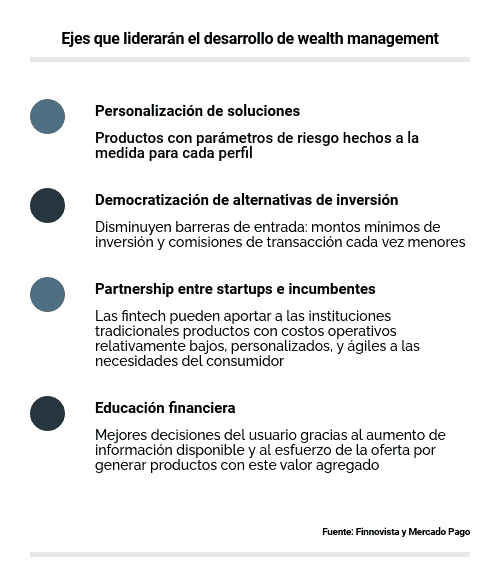

El informe arrojó que hacia 2025, las verticales de negocio de las fintech que tendrán el mayor crecimiento serán: pagos, préstamos y gestión patrimonial (wealth management).

Sobre esta última vertical, las expectativas están relacionadas a que cada vez más personas en Latinoamérica invierten en algún instrumento financiero, como acciones, Fondos Cotizados en Bolsa (ETF, por sus siglas en inglés) o criptomonedas.

La pandemia ha sido clave para el desarrollo del wealth management, a partir de ahí hemos visto un crecimiento exponencial. A pesar de que en 2022 ha sido un reto importante, la penetración hacia nuevos clientes ha sido impactante

comentó Ana Sepulveda, gerente de clientes en Fintual.

En México, por ejemplo, el número de cuentas de inversión alcanzó un récord al cierre del primer semestre de este año, al totalizar en 4.1 millones, 14 veces más que en 2019, antes del confinamiento por el COVID-19.

Fintech se integrarán al ecosistema cripto

De acuerdo con el informe, 70% de las fintech en Latinoamérica ya utilizan infraestructura de datos y APIs, por lo que su siguiente paso es integrar blockchain a sus operaciones.

En 2022 hay alrededor de 120 empresas fintech forman parte del ecosistema cripto y para 2025 se estima que habrá al menos 720, seis veces más que en la actualidad.

Será natural ver más fintech integradas al ecosistema de cripto y blockchain. El volumen de inversiones en criptoactivos ha incrementado bastante

explicó Graciela Herrera, analista de innovación en Finnovista.

Fintech, con menos captación de capital por alzas de bancos centrales en Latinoamérica

Mario Gámez

mario.gamez@elceo.com

Comparte

14 de octubre 2022 | 5:00 am

En un escenario de alta inflación, las firmas de capital de riesgo (venture capital) han reducido las inversiones en instituciones de tecnología financiera (fintech) en Latinoamérica durante 2022, luego de un boom en años anteriores.

De acuerdo con un informe elaborado por Finnovista y Mercado Pago, los grandes inversionistas actúan con cautela ante movimientos macroeconómicos bruscos por el ciclo de alzas a las tasas de interés de los bancos centrales.

destaca el reporte.

Ante el ciclo de alzas de tasas, principalmente por parte de la Reserva Federal de Estados Unidos (Fed), las firmas cambiaron la estrategia para tener la capacidad financiera y operativa en los próximos meses o años.

Con ello buscan acompañar a las startups que están dentro de su portafolio para destinar recursos a su expansión, por lo que dejaron de apostar por nuevas empresas.

Debido a las afectaciones que causa la inflación a nivel global, no se anticipa que la Fed adopte un tono más flexible en el corto plazo, a pesar de que analistas prevén una recesión económica tan pronto como en 2023.

También lee: México, el país que quiere conquistar las fintech

Rondas de financiamiento en Latinoamérica suman 181

En el sector fintech de Latinoamérica, las rondas de financiamiento por encima de los cinco millones de dólares sumaron 181 entre marzo de 2019 y agosto de 2022.

Del total de la inversión de capital de riesgo que se destinaron a las fintech en la región, 75% fueron a soluciones de pago y préstamos, principalmente en lending, bancos digitales y pagos de remesas.

En menor medida, las inversiones han sido para los segmentos de gestión patrimonial, tecnología empresarial, fintech insurtech, finanzas empresariales y bienestar financiero.

A pesar de la desaceleración en 2022, tres de cada cuatro inversiones de riesgo han sido a empresas en etapa semilla en los últimos dos años, lo que sugiere una segunda ola de inversiones de seguimiento hacia mediados de 2023.

dijo Bruno Diniz, fundador de Sprialem.

Tan solo durante 2021, hubo 991 inversiones de capital de riesgo a empresas fintech latinoamericanas por un valor total aproximado de 20,000 millones de dólares en todo el sector tecnológico.

Te puede interesar: Fintech atraen a clientes por agilidad; bancos incrementan esfuerzos digitales

Gestión patrimonial, una vertical a despegar hacia 2025

El informe arrojó que hacia 2025, las verticales de negocio de las fintech que tendrán el mayor crecimiento serán: pagos, préstamos y gestión patrimonial (wealth management).

Sobre esta última vertical, las expectativas están relacionadas a que cada vez más personas en Latinoamérica invierten en algún instrumento financiero, como acciones, Fondos Cotizados en Bolsa (ETF, por sus siglas en inglés) o criptomonedas.

comentó Ana Sepulveda, gerente de clientes en Fintual.

En México, por ejemplo, el número de cuentas de inversión alcanzó un récord al cierre del primer semestre de este año, al totalizar en 4.1 millones, 14 veces más que en 2019, antes del confinamiento por el COVID-19.

Fintech se integrarán al ecosistema cripto

De acuerdo con el informe, 70% de las fintech en Latinoamérica ya utilizan infraestructura de datos y APIs, por lo que su siguiente paso es integrar blockchain a sus operaciones.

En 2022 hay alrededor de 120 empresas fintech forman parte del ecosistema cripto y para 2025 se estima que habrá al menos 720, seis veces más que en la actualidad.

explicó Graciela Herrera, analista de innovación en Finnovista.

Comparte

Mario Gámez

mario.gamez@elceo.com

Comparte

Twitch: ¿quién es el dueño de la plataforma de transmisiones más popular?

Neuralink, de Elon Musk, obtuvo la aprobación de la FDA para iniciar el estudio de implantes cerebrales en humanos

JPMorgan utilizará IA similar a la de ChatGPT para recomendar inversiones a sus clientes