28 de febrero 2023 | 5:00 am

Petróleos Mexicanos (Pemex) logró reducir su deuda financiera durante 2022, aunque el refinanciamiento que la petrolera contempla realizar este año podría elevar el pago de intereses que deberá hacer en el futuro.

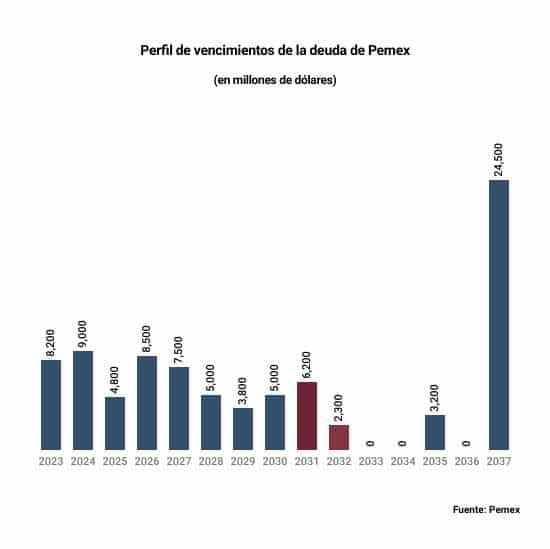

Los pasivos financieros de la petrolera ascendieron a 107,700 millones de dólares (2.09 billones de pesos) al cierre de diciembre y tiene vencimientos por 8,200 millones de dólares este año.

Durante su conferencia de resultados del cuarto trimestre, ejecutivos de la empresa mencionaron que la estrategia para enfrentar los pagos de deuda consta de “un regreso ordenado” a los mercados financieros, con la posibilidad de un manejo de pasivos, así como el refinanciamiento de líneas de crédito revolventes con bancos de relación.

“Anticipamos que dados los resultados de la estrategia se contará con los recursos suficientes para cubrir la otra parte de nuestras amortizaciones y apoyo adicional por parte del gobierno en caso de ser necesario”, afirmó José Alberto Jiménez Hernández, gerente de Financiamientos e Inversiones de Pemex.

Refinanciamiento costoso

Aunque Pemex contará con el interés de los inversionistas si recurre a los mercados financieros de nueva cuenta, también elevará el costo financiero de su deuda a futuro al hacerlo en medio de un ciclo alcista de tasas de interés y tras la pérdida de grado de inversión.

Es probable que logre la renegociación, pero con algún castigo importante en tasas (…) será interesante cómo nos alejamos en tasa respecto a la deuda soberana

consideró Héctor Villareal, académico de Tecnológico del Monterrey.

El pasado enero, Pemex emitió 2,000 millones de dólares en bonos a 10 años a una tasa que se ubicaría en 10.37%, cifra que es prácticamente el doble de las emisiones del gobierno federal al mismo plazo y de la tasa a la que se colocaron los bonos con vencimiento a 2023 originalmente, de acuerdo con Víctor Gómez Ayala, economista del ITAM.

“Eso implica que en los próximos 10 años Pemex va a tener que estar pagando más intereses por la misma cantidad”, dijo el experto en finanzas públicas en una entrevista previa.

El pago de intereses, comisiones y amortizaciones de la deuda de Pemex fue de 132,358.9 millones de pesos en 2022, lo que significó una reducción de 6.8% respecto al año previo, cuando el costo financiero tocó su mayor nivel desde 1990, según datos de la Secretaría de Hacienda.

Para Raymundo Tenorio, profesor emérito del Tecnológico de Monterrey, el que Pemex manifestara su confianza en que obtendrá los recursos necesarios mediante el refinanciamiento y recurrirá al gobierno en caso de ser necesario, apunta a que se busca evitar una posible degradación a la calificación de la deuda soberana.

“Envían información a los mercados, a sus acreedores, de que harán lo posible por no depender del apoyo de gobierno, mandan la señal de que no están dispuestos a que el gobierno mexicano enfrente una crisis fiscal”, apuntó.

Baja en deuda

Al cierre de 2022, la deuda financiera de Pemex ascendió a 2.09 billones de pesos (107,700 millones de dólares), una reducción de 7% respecto al cierre del año previo.

De acuerdo con su reporte trimestral, la deuda a largo plazo tuvo una disminución de 7.5% anual, a 1.63 billones de pesos (83,728 millones de dólares).

En tanto, la deuda financiera de corto plazo —el ‘talón de Aquiles’ de la estatal— tuvo una reducción de 5.3% anual, a 265,948 millones de dólares (24,000 millones de dólares).

La petrolera atribuyó la disminución a los esfuerzos para reducir el endeudamiento y a los apoyos por parte del gobierno federal.

Para más información, visita nuestro canal de YouTube

Pemex reduce deuda en 2022, pero elevaría pago de intereses a futuro con refinanciamiento

Italia López

italia.lopez@elceo.com

Comparte

28 de febrero 2023 | 5:00 am

Petróleos Mexicanos (Pemex) logró reducir su deuda financiera durante 2022, aunque el refinanciamiento que la petrolera contempla realizar este año podría elevar el pago de intereses que deberá hacer en el futuro.

Los pasivos financieros de la petrolera ascendieron a 107,700 millones de dólares (2.09 billones de pesos) al cierre de diciembre y tiene vencimientos por 8,200 millones de dólares este año.

Durante su conferencia de resultados del cuarto trimestre, ejecutivos de la empresa mencionaron que la estrategia para enfrentar los pagos de deuda consta de “un regreso ordenado” a los mercados financieros, con la posibilidad de un manejo de pasivos, así como el refinanciamiento de líneas de crédito revolventes con bancos de relación.

“Anticipamos que dados los resultados de la estrategia se contará con los recursos suficientes para cubrir la otra parte de nuestras amortizaciones y apoyo adicional por parte del gobierno en caso de ser necesario”, afirmó José Alberto Jiménez Hernández, gerente de Financiamientos e Inversiones de Pemex.

Refinanciamiento costoso

Aunque Pemex contará con el interés de los inversionistas si recurre a los mercados financieros de nueva cuenta, también elevará el costo financiero de su deuda a futuro al hacerlo en medio de un ciclo alcista de tasas de interés y tras la pérdida de grado de inversión.

consideró Héctor Villareal, académico de Tecnológico del Monterrey.

El pasado enero, Pemex emitió 2,000 millones de dólares en bonos a 10 años a una tasa que se ubicaría en 10.37%, cifra que es prácticamente el doble de las emisiones del gobierno federal al mismo plazo y de la tasa a la que se colocaron los bonos con vencimiento a 2023 originalmente, de acuerdo con Víctor Gómez Ayala, economista del ITAM.

“Eso implica que en los próximos 10 años Pemex va a tener que estar pagando más intereses por la misma cantidad”, dijo el experto en finanzas públicas en una entrevista previa.

El pago de intereses, comisiones y amortizaciones de la deuda de Pemex fue de 132,358.9 millones de pesos en 2022, lo que significó una reducción de 6.8% respecto al año previo, cuando el costo financiero tocó su mayor nivel desde 1990, según datos de la Secretaría de Hacienda.

Para Raymundo Tenorio, profesor emérito del Tecnológico de Monterrey, el que Pemex manifestara su confianza en que obtendrá los recursos necesarios mediante el refinanciamiento y recurrirá al gobierno en caso de ser necesario, apunta a que se busca evitar una posible degradación a la calificación de la deuda soberana.

“Envían información a los mercados, a sus acreedores, de que harán lo posible por no depender del apoyo de gobierno, mandan la señal de que no están dispuestos a que el gobierno mexicano enfrente una crisis fiscal”, apuntó.

Baja en deuda

Al cierre de 2022, la deuda financiera de Pemex ascendió a 2.09 billones de pesos (107,700 millones de dólares), una reducción de 7% respecto al cierre del año previo.

De acuerdo con su reporte trimestral, la deuda a largo plazo tuvo una disminución de 7.5% anual, a 1.63 billones de pesos (83,728 millones de dólares).

En tanto, la deuda financiera de corto plazo —el ‘talón de Aquiles’ de la estatal— tuvo una reducción de 5.3% anual, a 265,948 millones de dólares (24,000 millones de dólares).

La petrolera atribuyó la disminución a los esfuerzos para reducir el endeudamiento y a los apoyos por parte del gobierno federal.

Para más información, visita nuestro canal de YouTube

Comparte

Italia López

italia.lopez@elceo.com

Comparte

58,018 trabajadores se pensionan mediante Afores tras reformas al IMSS y el SAT

Bacardí está cerca de adquirir Ilegal Mezcal por menos de 200 mdd

Totalplay: ¿quién es el dueño de la compañía de telecomunicaciones?