14 de septiembre 2020 | 5:11 pm

Nota del editor: Este artículo es meramente informativo y no representa ninguna recomendación de inversión por parte de EL CEO.

Por Haris Anwar

Para los inversionistas en busca de acciones de alto rendimiento que impulsen la renta fija, un escollo importante es que esas empresas pronto podrían estar recortando sus pagos ya que la recesión económica sigue lastrando sus negocios.

Pero para aquellos que no son reacios a un mayor nivel de riesgo, un segmento que siempre está disponible de manera fiable para obtener rendimientos más altos son las empresas en pleno intento de implementar un cambio de rumbo. Estas compañías a menudo ofrecen rendimientos tentadores.

Pero eso, por supuesto, también conlleva peligros añadidos. En una típica situación de cambio, las empresas intentan reducir su enorme deuda o lidian con una situación en la que los disruptores están poniendo en peligro su cuota de mercado.

Para aquellos interesados en probar suerte en esta área potencialmente peligrosa del mercado, aquí están tres opciones a considerar:

1. AT&T

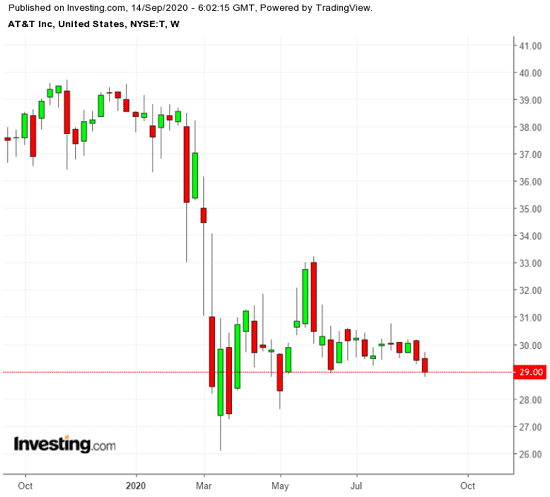

El operador de telecomunicaciones más grande de Estados Unidos, AT&T (NYSE:T), es una apuesta de gran recompensa, aunque posiblemente de alto riesgo. Con un rendimiento de dividendo anual superior ahora al 7%, ofrece uno de los mejores rendimientos disponibles de entre las acciones de primera categoría, con un largo historial de pago de dividendos.

Las acciones de la compañía con sede en Dallas han caído alrededor de 30% desde el comienzo del año, cerrando el viernes en 29 dólares.

Hay una importante incertidumbre acompañando el sólido retorno de AT&T. Las principales operaciones de esta icónica marca luchan para generar crecimiento, y la compañía ha acumulado una enorme carga de deuda.

Al mando del nuevo director ejecutivo John Stankey, que tomó el timón en julio, AT&T está tratando de recortar su volumen tras años de crecer a través de adquisiciones. El Wall Street Journal ha informado recientemente de que la empresa de telecomunicaciones está tratando de vender a los inversionistas de capital privado la mayoría de su división de televisión por satélite DirecTV. La desinversión ayudaría a AT&T al deshacerse de un lastre importante en sus operaciones.

El año pasado, Elliott Management Corp., un fondo de cobertura con una agenda activista y una participación de 3,200 millones de dólares en AT&T, criticó a la compañía por sus adquisiciones taquilleras, incluyendo su acuerdo de 85,000 millones de dólares para comprar activos de Time Warner (NYSE:) que incluyen HBO, CNN y Warner Brothers Studio. El fondo de cobertura está presionando a AT&T para vender la unidad DirecTV, que produce pérdidas, y las operaciones inalámbricas de la compañía en México.

Para los inversionistas, el riesgo llegado este punto es si AT&T será capaz de transformar con éxito su negocio y competir con disruptores del sector del entretenimiento como Netflix (NASDAQ:) y Amazon (NASDAQ:), y cómo tal éxito afectaría su pago trimestral de 0.52 dólares por acción.

2. Exxon Mobil (NYSE:)

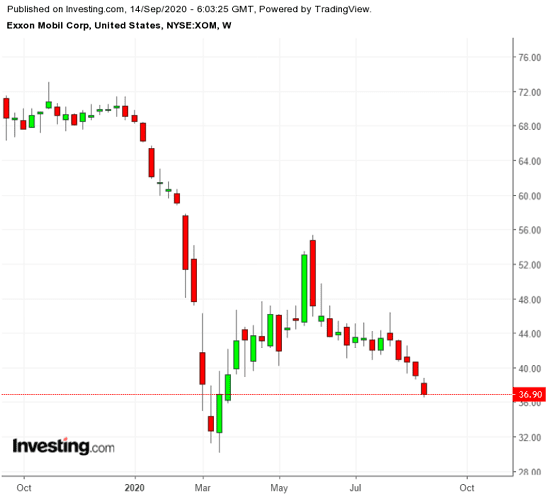

Uno de los “supergigantes” petroleros de Estados Unidos, Exxon Mobil (NYSE:XOM) presenta actualmente una relación convincente de riesgo-recompensa.

La compañía tiene una escala impresionante en todo, desde la perforación hasta el refinamiento y el acceso a la región de esquisto de Estados Unidos, pero el gigante está bajo una inmensa presión, ya que la demanda de sus productos se ha desplomado debido a la pandemia.

Si bien es poco probable que las acciones en sí produzcan beneficios masivos para los inversionistas, sigue siendo una de las principales opciones de los alcistas en las energéticas a largo plazo.

Las acciones, que cerraron el viernes en 36.90 dólares, se han desplomado más de 40% este año, aumentando el rendimiento del dividendo de las acciones a más de 9%.

Hasta ahora, el gigante multinacional del petróleo y el gas se había resistido a reducir su sacrosanto dividendo trimestral de 0.87 dólares por acción. Los analistas, sin embargo, no están muy seguros de que la compañía sea capaz de mantener ningún pago de efectivo ahora que sus beneficios han sido suprimidos.

El gigante del sector energético con sede en Irving, Texas, registra pérdidas trimestrales consecutivas, las más recientes en julio, por primera vez en este siglo. Ha reportado un déficit de 1,100 millones de dólares, frente a la ganancia de 3,100 millones de dólares en el mismo periodo de hace un año. Exxon también dijo a los inversionistas que retrasará sus ambiciosos planes de expansión con el fin de preservar el efectivo.

Sin embargo, comprar las acciones por su jugoso pago también significa que se confía en que es seguro apostar por el futuro de las grandes compañías petroleras y que Exxon seguirá produciendo suficiente dinero en efectivo para cubrir su generoso dividendo.

3. IBM

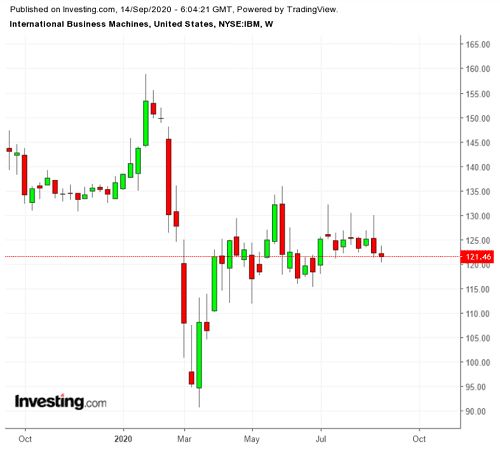

El centenario gigante tecnológico, International Business Machines (NYSE:) ha estado rondando en una encrucijada durante muchos años. Las acciones de la Gran Azul, como a veces se la conoce coloquialmente, sobrevive como puede mientras las preferencias de consumo y tecnología evolucionan rápidamente, privando a esta empresa del sector tecnológico de sus principales fuentes de ingresos.

Las ventas de IBM alcanzaron su punto máximo en 2011 y los flujos libres de caja lo hicieron un año después. El impulso de la compañía para reorientar el negocio de IBM hacia las últimas tecnologías, como la nube y la inteligencia artificial, solo ha producido resultados mixtos hasta ahora.

Durante este periodo, IBM abandonó algunos mercados, invirtió en centros de datos en la nube y compró varias empresas para aumentar las ventas, reforzar las ofertas de tecnología y añadir troves de datos para ayudar a entrenar algoritmos de inteligencia artificial (IA).

Aunque IBM ha sido más bien lenta hasta ahora a la hora de captar una cuota de mercado líder en estas nuevas áreas de la economía digital, su balance saludable, su deuda manejable y los flujos de efectivo recurrentes hacen de su dividendo una apuesta relativamente segura para los inversionistas que busquen ingresos.

La rentabilidad de las acciones, que cerraron el viernes en 121.46 dólares, asciende a 5.41%, reportando 1.63 dólares por acción trimestralmente.

Las acciones siguen alrededor de 44% por debajo de sus máximos históricos registrados en 215.80 dólares en 2013, poniendo a prueba la paciencia de los inversionistas de compra y retención de la compañía. El objetivo de precio promedio de los analistas para estas acciones asciende a 135.19 dólares para los próximos 12 meses.

En conclusión

Invertir en situaciones de cambio puede producir enormes beneficios con el tiempo. Pero estas empresas también conllevan un riesgo añadido. Así, los inversionistas deben ser extremadamente cautelosos acerca de qué acciones de alto rendimiento elegir.

La nota 3 acciones de dividendos que ofrecen jugosos rendimientos (aunque mayores riesgos) apareció por primera vez en Investing.com

3 acciones de dividendos que ofrecen jugosos rendimientos (aunque mayores riesgos)

Investing.com

Comparte

14 de septiembre 2020 | 5:11 pm

Nota del editor: Este artículo es meramente informativo y no representa ninguna recomendación de inversión por parte de EL CEO.

Por Haris Anwar

Para los inversionistas en busca de acciones de alto rendimiento que impulsen la renta fija, un escollo importante es que esas empresas pronto podrían estar recortando sus pagos ya que la recesión económica sigue lastrando sus negocios.

Pero para aquellos que no son reacios a un mayor nivel de riesgo, un segmento que siempre está disponible de manera fiable para obtener rendimientos más altos son las empresas en pleno intento de implementar un cambio de rumbo. Estas compañías a menudo ofrecen rendimientos tentadores.

Pero eso, por supuesto, también conlleva peligros añadidos. En una típica situación de cambio, las empresas intentan reducir su enorme deuda o lidian con una situación en la que los disruptores están poniendo en peligro su cuota de mercado.

Para aquellos interesados en probar suerte en esta área potencialmente peligrosa del mercado, aquí están tres opciones a considerar:

1. AT&T

El operador de telecomunicaciones más grande de Estados Unidos, AT&T (NYSE:T), es una apuesta de gran recompensa, aunque posiblemente de alto riesgo. Con un rendimiento de dividendo anual superior ahora al 7%, ofrece uno de los mejores rendimientos disponibles de entre las acciones de primera categoría, con un largo historial de pago de dividendos.

Las acciones de la compañía con sede en Dallas han caído alrededor de 30% desde el comienzo del año, cerrando el viernes en 29 dólares.

Hay una importante incertidumbre acompañando el sólido retorno de AT&T. Las principales operaciones de esta icónica marca luchan para generar crecimiento, y la compañía ha acumulado una enorme carga de deuda.

Al mando del nuevo director ejecutivo John Stankey, que tomó el timón en julio, AT&T está tratando de recortar su volumen tras años de crecer a través de adquisiciones. El Wall Street Journal ha informado recientemente de que la empresa de telecomunicaciones está tratando de vender a los inversionistas de capital privado la mayoría de su división de televisión por satélite DirecTV. La desinversión ayudaría a AT&T al deshacerse de un lastre importante en sus operaciones.

El año pasado, Elliott Management Corp., un fondo de cobertura con una agenda activista y una participación de 3,200 millones de dólares en AT&T, criticó a la compañía por sus adquisiciones taquilleras, incluyendo su acuerdo de 85,000 millones de dólares para comprar activos de Time Warner (NYSE:TWX) que incluyen HBO, CNN y Warner Brothers Studio. El fondo de cobertura está presionando a AT&T para vender la unidad DirecTV, que produce pérdidas, y las operaciones inalámbricas de la compañía en México.

Para los inversionistas, el riesgo llegado este punto es si AT&T será capaz de transformar con éxito su negocio y competir con disruptores del sector del entretenimiento como Netflix (NASDAQ:NFLX) y Amazon (NASDAQ:AMZN), y cómo tal éxito afectaría su pago trimestral de 0.52 dólares por acción.

2. Exxon Mobil (NYSE:XOM)

Uno de los “supergigantes” petroleros de Estados Unidos, Exxon Mobil (NYSE:XOM) presenta actualmente una relación convincente de riesgo-recompensa.

La compañía tiene una escala impresionante en todo, desde la perforación hasta el refinamiento y el acceso a la región de esquisto de Estados Unidos, pero el gigante está bajo una inmensa presión, ya que la demanda de sus productos se ha desplomado debido a la pandemia.

Si bien es poco probable que las acciones en sí produzcan beneficios masivos para los inversionistas, sigue siendo una de las principales opciones de los alcistas en las energéticas a largo plazo.

Las acciones, que cerraron el viernes en 36.90 dólares, se han desplomado más de 40% este año, aumentando el rendimiento del dividendo de las acciones a más de 9%.

Hasta ahora, el gigante multinacional del petróleo y el gas se había resistido a reducir su sacrosanto dividendo trimestral de 0.87 dólares por acción. Los analistas, sin embargo, no están muy seguros de que la compañía sea capaz de mantener ningún pago de efectivo ahora que sus beneficios han sido suprimidos.

El gigante del sector energético con sede en Irving, Texas, registra pérdidas trimestrales consecutivas, las más recientes en julio, por primera vez en este siglo. Ha reportado un déficit de 1,100 millones de dólares, frente a la ganancia de 3,100 millones de dólares en el mismo periodo de hace un año. Exxon también dijo a los inversionistas que retrasará sus ambiciosos planes de expansión con el fin de preservar el efectivo.

Sin embargo, comprar las acciones por su jugoso pago también significa que se confía en que es seguro apostar por el futuro de las grandes compañías petroleras y que Exxon seguirá produciendo suficiente dinero en efectivo para cubrir su generoso dividendo.

3. IBM

El centenario gigante tecnológico, International Business Machines (NYSE:IBM) ha estado rondando en una encrucijada durante muchos años. Las acciones de la Gran Azul, como a veces se la conoce coloquialmente, sobrevive como puede mientras las preferencias de consumo y tecnología evolucionan rápidamente, privando a esta empresa del sector tecnológico de sus principales fuentes de ingresos.

Las ventas de IBM alcanzaron su punto máximo en 2011 y los flujos libres de caja lo hicieron un año después. El impulso de la compañía para reorientar el negocio de IBM hacia las últimas tecnologías, como la nube y la inteligencia artificial, solo ha producido resultados mixtos hasta ahora.

Durante este periodo, IBM abandonó algunos mercados, invirtió en centros de datos en la nube y compró varias empresas para aumentar las ventas, reforzar las ofertas de tecnología y añadir troves de datos para ayudar a entrenar algoritmos de inteligencia artificial (IA).

Aunque IBM ha sido más bien lenta hasta ahora a la hora de captar una cuota de mercado líder en estas nuevas áreas de la economía digital, su balance saludable, su deuda manejable y los flujos de efectivo recurrentes hacen de su dividendo una apuesta relativamente segura para los inversionistas que busquen ingresos.

La rentabilidad de las acciones, que cerraron el viernes en 121.46 dólares, asciende a 5.41%, reportando 1.63 dólares por acción trimestralmente.

Las acciones siguen alrededor de 44% por debajo de sus máximos históricos registrados en 215.80 dólares en 2013, poniendo a prueba la paciencia de los inversionistas de compra y retención de la compañía. El objetivo de precio promedio de los analistas para estas acciones asciende a 135.19 dólares para los próximos 12 meses.

En conclusión

Invertir en situaciones de cambio puede producir enormes beneficios con el tiempo. Pero estas empresas también conllevan un riesgo añadido. Así, los inversionistas deben ser extremadamente cautelosos acerca de qué acciones de alto rendimiento elegir.

La nota 3 acciones de dividendos que ofrecen jugosos rendimientos (aunque mayores riesgos) apareció por primera vez en Investing.com

Comparte

Investing.com

Comparte

Cemex ‘reconstruye’ su valor en la BMV; apreciación del peso le da impulso a sus acciones

Wall Street cierra mixto; repunte de Nvidia contrarresta el temor por la deuda de EU

Peso cierra jornada perdedora ante la cautela por la deuda de EU