22 de noviembre 2018 | 5:00 am

La cancelación del Nuevo Aeropuerto Internacional de México (NAIM) presiona los bonos que se colocaron en los mercados para financiar su construcción, al grado de que la perspectiva negativa que ya le otorgaron calificadoras como Moody’s y un posible mal acuerdo con el gobierno electo podría convertirlos en chatarra, lo que abriría la puerta a los llamados fondos buitre.

Desde que inició la consulta ciudadana para determinar si se mantenía o no la construcción del proyecto en Texcoco, su precio ha caído 10.57%. Sin embargo, en los últimos 12 meses su valor se ha desplomado un total de 25%.

El rumbo que tomen los bonos dependerá de lo que haga el gobierno de Andrés Manuel López Obrador y de las opciones que ofrezca a los inversionistas. “Ahí sabremos si el precio se mantiene o se desfonda”, dijo Amín Vera, director de análisis económico de Black WallStreet Capital.

El precio de los bonos puede fluctuar en los niveles actuales de 74.50 dólares hasta que se decrete oficialmente la cancelación del proyecto.

Buitres sobrevuelan

Las crisis de unos son las oportunidades de otros. En medio de la incertidumbre, fondos de capital de riesgo (conocidos como fondos buitre) podrían estar evaluando la adquisición de los bonos del NAIM.

“El riesgo está implícito en cualquier actividad. Aquí, el tema es la seguridad jurídica y como no tengo un despacho de abogados para algún litigio, prefiero mantenerme a raya de esta clase de instrumentos (…) los fondos buitre se especializan en eso”, dijo Gustavo Fuentes, analista bursátil.

Un fondo buitre compra activos que estén castigados por el mercado y pelean por vías legales para obtener el mayor rendimiento posible.

Luego de la cancelación del NAIM, Moody’s recortó la calificación de los bonos a ‘Baa3’ de ‘Baa1’, cercano al grado especulativo. La calificadora ha dicho que se mantendrá vigilante de las acciones que tome el próximo gobierno para resarcir a los inversionistas y con base en esto tomará su próxima decisión.

Uno de los juicios más famosos se presentó entre Argentina y tenedores estadounidenses que tenían deuda soberana del país. En 2001, Argentina no pagó 132,000 millones de dólares en préstamos por la crisis económica que atravesaba.

El país sudamericano tuvo que renegociar su deuda, pero tenedores como NML Capital, Aurelius Capital y Dart Management se negaron a ceder. Más de una década después, NML obtuvo un retorno total de 1,500% de su inversión inicial, según cálculos de The New York Times.

Es poco probable que los actuales tenedores se desprendan de sus posiciones de bonos del NAIM. “Son fondos con horizontes de inversión de largo plazo, pero si la nueva administración no ofrece un esquema de pago o una solución, ahí podremos esperar la entrada de fondos buitre”, comentó Vera.

Por lo pronto, una vez que el nuevo gobierno defina la cancelación del proyecto, sería él mismo el que ejerza la cláusula de amortización anticipada, es decir, liquidar a los bonistas antes de que venza el plazo del instrumento. “Solo ahí podremos saber el impacto sobre el bono”, comentó Héctor Benavides, senior Portfolio Manager de Vector Wealth Management.

Los bonos emitidos –y con los que se levantaron 6,000 millones de dólares– están respaldados por el gobierno y por la Tarifa Única Aeroportuaria (TUA) que se cobra del Aeropuerto Internacional de la Ciudad de México (AICM) Benito Juárez.

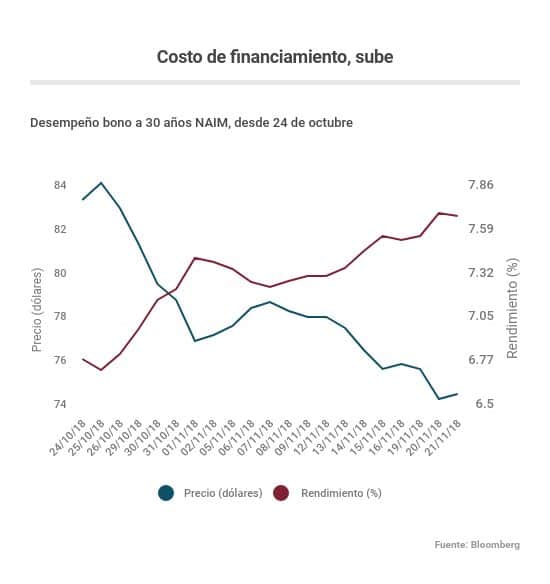

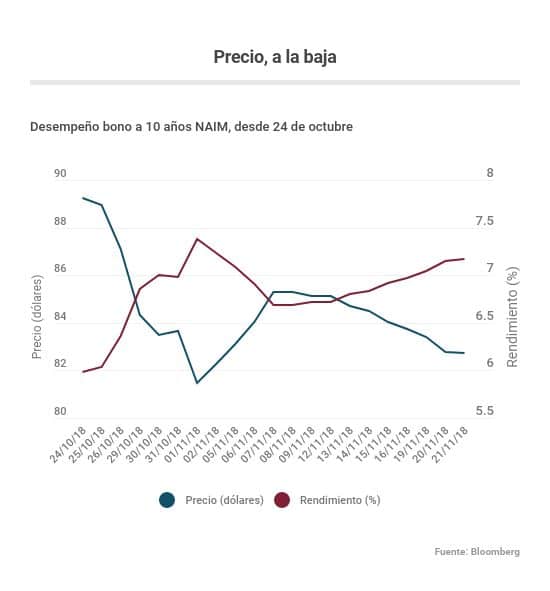

Precios pierden altitud

Los bonos de referencia del NAIM han caído en precio y elevado la tasa que paga, resultando más costoso el financiamiento de la obra. Además, el rendimiento se eleva como un intento por mantener la demanda por esta clase de instrumentos.

Desde el 24 de octubre, el precio del bono con vencimiento en 2047 ha cedido 10.57% y paga una tasa de 7.71%. El bono con vencimiento en 2026 ha caído 7.30% y otorga un rendimiento de 7.17%, de acuerdo con datos de Bloomberg.

Un evento que puede dar pistas del rumbo a tomar de los bonos es la presentación del proyecto de Ley de Ingresos y el Presupuesto de Egresos de la Federación, a más tardar el 15 de diciembre. “Ahí se deberá incluir una partida para pagar a los tenedores”, dijo Vera.

Mientras los bonos bajan de precio y se acerca la fecha límite para presentar el proyecto Ley de Ingresos, un grupo de tenedores de bonos que tiene más de 1,000 millones de dólares de papeles emitidos por el Fideicomiso del Aeropuerto de la Ciudad de México, busca emprender acciones legales.

Hogan Lovells dijo en un comunicado que fue contratado como asesor legal para proteger los derechos e intereses del Grupo de Tenedores de Bonos Ad Hoc de MexCAT.

El desplome de los bonos del NAIM abre la puerta a los fondos buitre

Mario Calixto

mario.calixto@elceo.com

Comparte

22 de noviembre 2018 | 5:00 am

La cancelación del Nuevo Aeropuerto Internacional de México (NAIM) presiona los bonos que se colocaron en los mercados para financiar su construcción, al grado de que la perspectiva negativa que ya le otorgaron calificadoras como Moody’s y un posible mal acuerdo con el gobierno electo podría convertirlos en chatarra, lo que abriría la puerta a los llamados fondos buitre.

Desde que inició la consulta ciudadana para determinar si se mantenía o no la construcción del proyecto en Texcoco, su precio ha caído 10.57%. Sin embargo, en los últimos 12 meses su valor se ha desplomado un total de 25%.

El rumbo que tomen los bonos dependerá de lo que haga el gobierno de Andrés Manuel López Obrador y de las opciones que ofrezca a los inversionistas. “Ahí sabremos si el precio se mantiene o se desfonda”, dijo Amín Vera, director de análisis económico de Black WallStreet Capital.

El precio de los bonos puede fluctuar en los niveles actuales de 74.50 dólares hasta que se decrete oficialmente la cancelación del proyecto.

Buitres sobrevuelan

Las crisis de unos son las oportunidades de otros. En medio de la incertidumbre, fondos de capital de riesgo (conocidos como fondos buitre) podrían estar evaluando la adquisición de los bonos del NAIM.

“El riesgo está implícito en cualquier actividad. Aquí, el tema es la seguridad jurídica y como no tengo un despacho de abogados para algún litigio, prefiero mantenerme a raya de esta clase de instrumentos (…) los fondos buitre se especializan en eso”, dijo Gustavo Fuentes, analista bursátil.

Un fondo buitre compra activos que estén castigados por el mercado y pelean por vías legales para obtener el mayor rendimiento posible.

Luego de la cancelación del NAIM, Moody’s recortó la calificación de los bonos a ‘Baa3’ de ‘Baa1’, cercano al grado especulativo. La calificadora ha dicho que se mantendrá vigilante de las acciones que tome el próximo gobierno para resarcir a los inversionistas y con base en esto tomará su próxima decisión.

Uno de los juicios más famosos se presentó entre Argentina y tenedores estadounidenses que tenían deuda soberana del país. En 2001, Argentina no pagó 132,000 millones de dólares en préstamos por la crisis económica que atravesaba.

El país sudamericano tuvo que renegociar su deuda, pero tenedores como NML Capital, Aurelius Capital y Dart Management se negaron a ceder. Más de una década después, NML obtuvo un retorno total de 1,500% de su inversión inicial, según cálculos de The New York Times.

Es poco probable que los actuales tenedores se desprendan de sus posiciones de bonos del NAIM. “Son fondos con horizontes de inversión de largo plazo, pero si la nueva administración no ofrece un esquema de pago o una solución, ahí podremos esperar la entrada de fondos buitre”, comentó Vera.

Por lo pronto, una vez que el nuevo gobierno defina la cancelación del proyecto, sería él mismo el que ejerza la cláusula de amortización anticipada, es decir, liquidar a los bonistas antes de que venza el plazo del instrumento. “Solo ahí podremos saber el impacto sobre el bono”, comentó Héctor Benavides, senior Portfolio Manager de Vector Wealth Management.

Los bonos emitidos –y con los que se levantaron 6,000 millones de dólares– están respaldados por el gobierno y por la Tarifa Única Aeroportuaria (TUA) que se cobra del Aeropuerto Internacional de la Ciudad de México (AICM) Benito Juárez.

Precios pierden altitud

Los bonos de referencia del NAIM han caído en precio y elevado la tasa que paga, resultando más costoso el financiamiento de la obra. Además, el rendimiento se eleva como un intento por mantener la demanda por esta clase de instrumentos.

Desde el 24 de octubre, el precio del bono con vencimiento en 2047 ha cedido 10.57% y paga una tasa de 7.71%. El bono con vencimiento en 2026 ha caído 7.30% y otorga un rendimiento de 7.17%, de acuerdo con datos de Bloomberg.

Un evento que puede dar pistas del rumbo a tomar de los bonos es la presentación del proyecto de Ley de Ingresos y el Presupuesto de Egresos de la Federación, a más tardar el 15 de diciembre. “Ahí se deberá incluir una partida para pagar a los tenedores”, dijo Vera.

Mientras los bonos bajan de precio y se acerca la fecha límite para presentar el proyecto Ley de Ingresos, un grupo de tenedores de bonos que tiene más de 1,000 millones de dólares de papeles emitidos por el Fideicomiso del Aeropuerto de la Ciudad de México, busca emprender acciones legales.

Hogan Lovells dijo en un comunicado que fue contratado como asesor legal para proteger los derechos e intereses del Grupo de Tenedores de Bonos Ad Hoc de MexCAT.

Comparte

Mario Calixto

mario.calixto@elceo.com

Comparte

Cemex ‘reconstruye’ su valor en la BMV; apreciación del peso le da impulso a sus acciones

Wall Street cierra mixto; repunte de Nvidia contrarresta el temor por la deuda de EU

Peso cierra jornada perdedora ante la cautela por la deuda de EU